Rente en pensioenen: we zijn te voorzichtig

Door: Steven Brakman (hoogleraar Economie, RUG), Charles van Marrewijk (hoogleraar economie, Universiteit van Utrecht)

Pensioenfondsen hebben het de laatste tijd moeilijk. Berekeningen geven aan dat zij met de huidige systematiek en bij de huidige rentestand te weinig geld in kas hebben om aan toekomstige verplichtingen te voldoen. Bij onvoldoende geld in kas moeten zij kiezen uit het verlagen van de pensioenen, verhogen van de premies of mensen overtuigen langer te blijven werken. Veel meer smaken zijn er niet. Het probleem is, wat is voldoende geld? Er moet voldoende vermogen zijn om aan de toekomstige verplichtingen te voldoen. De verhouding tussen vermogen en toekomstige verplichtingen wordt de dekkingsgraad genoemd. Bij de berekening hiervan moeten voorspellingen gemaakt worden. Welke demografische ontwikkelingen zijn te verwachten (vergrijzing), gaat men langer werken, wat is de invloed van migratie? Een cruciale factor bij deze voorspellingen is de zogenaamde rekenrente. Een technische variabele die in politiek vaarwater terecht is gekomen. Het principe is simpel. Bij een hoge rente hoeft er minder geld in kas te zijn dan bij een lage rente. Bij een hoge rente levert de rente-op-rente systematiek op termijn immers meer vermogen op dan bij een lage rente en is het makkelijker aan de toekomstige verplichtingen te voldoen.

Gezien het belang van de rekenrente wordt er voortdurend gesteggeld over de juiste hoogte ervan. Aan deze problematiek is een verdelingsvraagstuk gekoppeld. Bij een te hoge rekenrente bestaat het gevaar van te weinig geld in kas bij tegenvallende beleggingsresultaten. Dit is ten nadele van jongere generaties en wordt bijvoorbeeld door Klaas Knot benadrukt. Bij een te lage rekenrente daarentegen is de kans reëel dat er zeer veel geld in kas is in de nabije toekomst. Dit is ten nadele van de oudere generaties aangezien zij van hun inleg dan niet meer kunnen genieten omdat ze er niet meer zijn of nog relatief kort te leven hebben. Dit wordt bijvoorbeeld benadrukt door de vakbonden. Dit betekent dat het bepalen van de rekenrente een balans moet zijn tussen uitbundigheid en voorzichtigheid.

In de huidige systematiek is de rekenrente een schatting van het rendement dat ieder pensioenfonds risicoloos zou moeten kunnen realiseren. De rente op staatsobligaties staat daar garant voor en is maatgevend voor de rekenrentesystematiek. Op dit moment is dit renteanker uitzonderlijk laag en zijn er aanwijzingen dat wij te voorzichtig zijn geworden, waardoor bovengenoemde balans verstoord is. Sommige pensioenfondsen realiseren namelijk jaar in jaar uit een veel hoger rendement dan de rekenrente aangeeft. Deze pensioenfondsen worden gedwongen om net te doen alsof zij veel slechter presteren dan zij in de praktijk doen en moeten dus veel te veel geld in kas houden.

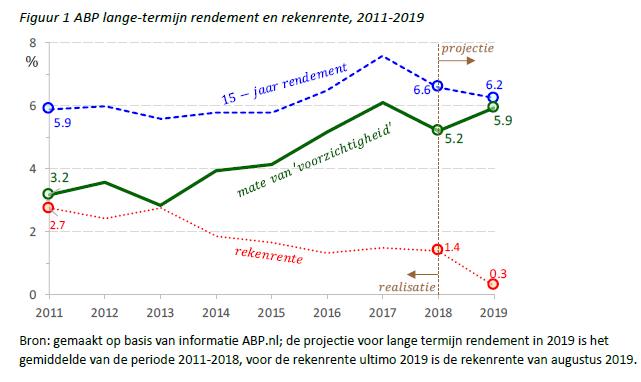

Wij illustreren de verstoorde balans in figuur 1 met het grootste pensioenfonds ABP als voorbeeld. De lijn 15-jaar rendement geeft het gemiddeld behaalde lange termijn rendement van het ABP over de 15 voorafgaande jaren weer. Dit rendement is vrij stabiel en ongeveer 6 procent. De rekenrente lijn geeft de voor het ABP relevante rekenrente aan het eind van het jaar weer. Dit is gedaald van 2,7 procent in 2011 naar 1,4 procent in 2018. Het verschil tussen het lange termijn rendement en de rekenrente geeft de mate van voorzichtigheid weer voor het ABP. Dit is gestegen van 3,2 procent in 2011 naar 5,2 procent in 2018. We zijn dus veel voorzichtiger geworden. Een vuistregel van het ABP is dat een gemiddeld 1 procentpunt hogere rekenrente de dekkingsgraad met 12 procent doet stijgen. De gestegen mate van voorzichtigheid voor het ABP van 2011 naar 2018 betekent dus een daling van de dekkingsgraad met ongeveer 24 procentpunt. Met andere woorden, zonder deze stijging zou er geen probleem zijn.

Figuur 1 geeft ook weer dat de ontwikkelingen van dit jaar de mate van voorzichtigheid nog verder hebben verhoogd, met name doordat de rekenrente nog verder is gedaald tot 0,3 procent in augustus van dit jaar. De mate van voorzichtigheid is dus nog verder gestegen naar bijna 6 procent. We zijn dus nu extreem voorzichtig ten opzichte van voorheen en wat gebruikelijk is. De 3 procent van 2011 is namelijk een alleszins acceptabele mate van voorzichtigheid, de 6 procent van nu is dat niet.

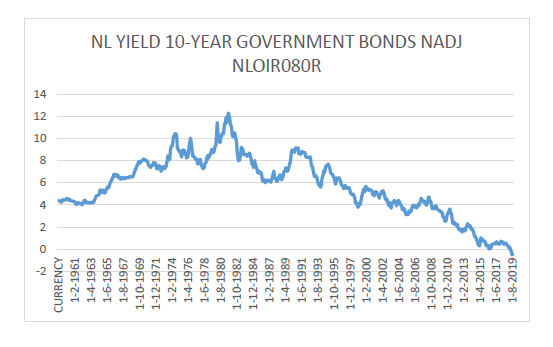

Het tweede probleem is dat de huidige renteontwikkeling wordt afgezet tegen het recente verleden en wordt doorgetrokken. Wie naar langjarige rentestanden op overheidsobligaties met een looptijd van 10 jaar kijkt – figuur 2 – ziet dat de oude rekenrente van 4%, die heel lang de basis van berekeningen m.b.t. de dekkingsgraad is geweest, laag was t.o.v. de marktrente. Men heeft zich destijds niet van de wijs laten brengen toen de marktrente hoger was. Na de crisis van 2008 zijn wij in nieuw vaarwater terecht gekomen. Het ruime monetaire beleid van de ECB draagt nu bij aan een uitzonderlijk lage rente. Net als in de jaren 80 van de vorige eeuw zou het wenselijk zijn ook nu het hoofd koel te houden. Voorzichtigheid is een groot goed maar de mate van voorzichtigheid binnen de huidige systematiek lijkt te groot geworden.